事業承継で注意したい個人資産の事業利用

事業承継を進める場合、「経営者の個人資産を事業用途で使っていないか?」ということを考える必要があります。

なぜなら、個人資産は遺産相続の対象となるからです。

もし、事業用途で使っている経営者の個人資産が遺産分割時に後継者以外の人のものになってしまった場合、事業用途で使いにくくなる可能性が高まります。

こういった、事業用途で使っている個人資産も事業承継時には、適切に対処していく必要があります。

貸借対照表でみる個人資産の事業利用

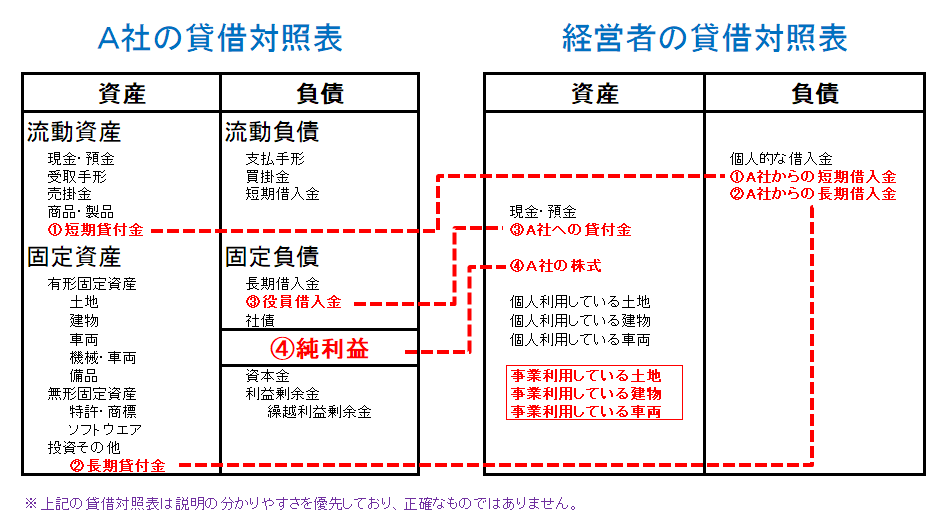

以下の図は、A社と、A社の経営者の貸借対照表の相関関係です。

赤文字で書かれている科目が個人資産(または個人負債)の事業利用です。また、赤点線で結んでいるのが対応関係です。

※注意:以下の図などを含め、今回の内容は説明のしやすさを優先しているため正確な情報でないところもあります。もしご自身の資産・負債について調査する場合には、専門家にお尋ねください。

右側の貸借対照表である経営者の貸借対照表(個人資産・個人負債)を、A社の貸借対照表と照らし合わせてみると、以下の資産・負債が事業用途で使われていることが分かります。

- ①会社からの短期借入金(→A社の短期貸付金)

- ②会社からの長期借入金(→A社の長期貸付金)

- ③会社への貸付金(→A社の役員借入金)

- ④A社の株式(→A社の純資産)

- 事業利用している土地

- 事業利用している建物

- 事業利用している車両

なお、基本的には、事業利用している土地・建物・車両はA社の貸借対照表の上には表れません。

なぜ個人資産を事業用途で使ってしまうのか?

事業を行っていくと、よほどコンプライアンス意識が高い企業を除けば、個人資産を事業用途で使うことが多いと思います。

例えば、創業者など個人と事業が一体化している企業では、以下の誘惑が働くことはないでしょうか?

- 自宅を事務所として賃借料や光熱費を浮かしたい。

- 社屋を建てるにあたって、自分の持っている土地なら土地代を浮かせられる。

- 資金繰りが怪しくなったけど個人的に貯金は持っているので、会社に貸す。

- 個人的にお金が足りなくなったけど、多少なりとも資金繰りに余裕のある会社からお金を借りることで、金融機関よりも良い条件(利払い・返済時期)で借りられる。

これとは別に創業家・創業者一家であれば、自社株式は意図せずに個人資産となってしまいます。

個人資産を事業用途で使うこと自体が悪いとは言いません。

生産性を高める、資金繰りを改善するなどの事業に多くのメリットもあります。

ただ、事業用途で使ってしまったがゆえに、事業承継または遺産相続の段階で、問題が生じやすくなるという話です。

事業用途で使っている経営者の個人資産が、経営者の死後の遺産相続後で、後継者に渡らない場合

もし、遺産相続の終了後に事業用途で使っている経営者の個人資産・個人負債が、後継者の手に渡らない場合は、どうなるでしょうか?

- 役員借入金であれば、経営者の遺族に会社の現金を使って返済する必要があるかもしれません。

- 土地建物であれば、使えなくなる、もしくは賃貸という形で使わせてもらうかもしれません。

- 株式であれば、後継者の経営の決定に対して支障が生じるかもしれません。

このように、事業用途で使う個人資産・個人負債は、事業承継または経営者の死亡後に、事業に何らかの悪影響を及ぼす可能性が高いといえます。

個人資産・負債を事業用途で使っている場合には、多くの対策は経営者の生前に行う必要があります。

例えば、後継者への売却、後継者への贈与、遺言書による遺産分割、などです。

個人資産の事業用途の調査は、事業承継を始めるにあたって、早めに取り組む必要があります。また、土地・自社株式などは時価であるため、遺言書を作ったとしても、定期的に見直していく必要があります。

事業承継を考えはじめた方は、ぜひとも事業利用している個人資産・個人負債がないかを調査することをお勧めします。

(中小企業診断士 布能弘一)